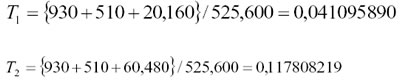

Le opzioni utilizzate in questo ipotetico esempio hanno rispettivamente 16 e 44 giorni alla scadenza. Il nuovo VIX utilizza generalmente opzioni put and call nei due più vicini termini mensili di scadenza, in modo tale da poter considerare un periodo di 30 giorni. Comunque, a 8 giorni dalla scadenza, il nuovo VIX slitta al secondo e terzo mese contrattuale in modo da minimizzare le anomali del prezzo che potrebbero verificarsi in prossimità della scadenza. Si assume che l’orario per il calcolo del VIX siano le 8.30 a.m. (fuso orario di Chicago). Il nuovo calcolo del VIX misura il tempo alla scadenza, T, in minuti invece che in giorni, in modo da riprodurre la precisione che è comunemente utilizzata dalle opzioni professional e dai traders che trattano volatilità. Il tempo alla scadeza è dato dalla seguente formula: T = (M giorno corrente + M giorno transazione + M altri giorni) / minuti in un anno

Dove: M giorno corrente = minuti rimanenti alla mezzanotte del giorno corrente M giorno transazione = minuti rimanenti da mezzanotte fino alle 8:30 a.m. sul SPX del giorno transazione M altri giorni = totale dei minuti nei giorni intercorrenti tra giorno corrente e giorno transazione Pertanto, utilizzando le ore 8:30 come orario di calcolo, il tempo alla scadenza per le opzioni near-term e next-term, rispettivamente T1 e T2, è:

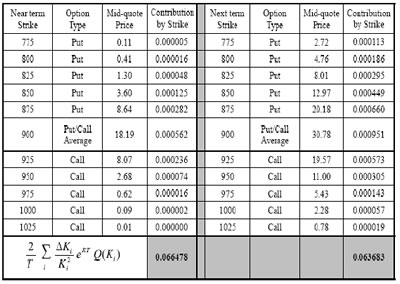

Il tasso risk-free è tipicamente legato ai BOT e in questo caso si considerano titoli di stato americani, per questo esempio si assume che il tasso di interesse risk-free sia 1,162%. Per semplicità, si usa lo stesso numero di opzioni per ogni mese contrattuale e l’intervallo tra gli strike prices è uniforme. (in pratica, ci posso essere diverse opzioni per i near e next-term, all’intervallo tra gli strike prices può essere diverso) Passo 1 – Sono selezionate le opzioni da utilizzare nella nuova formula VIX Per ogni mese contrattuale: -determinare il livello dell’indice forward, F, basato sul prezzo delle opzioni at-themoney. Lo strike at-the-money è lo strike price in cui si verifica la minore differenza tra i prezzi delle opzioni call e put. Come si evince dalla tabella, la differenza tra i prezzi call e put è minore con uno strike pari a 900 sia nei near che nei next-term.

Figura 3: Near term e next term options

Fonte: CBOE Proprietary Information (2009)

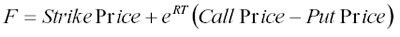

-La formula utilizzata per calcolare il livello dell’indice forward è:

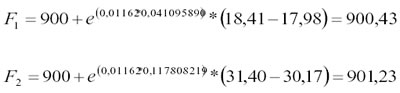

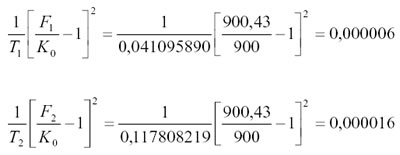

-Se si usa 900 nelle call e put per ogni mese contrattuale, i prezzi dell’indice forward, F1 e F2, per le opzioni near and next-term, sono rispettivamente:

-Per determinare K0, ossia lo strike price immediatamente al di sotto del livello dell’indice forward F, è necessario classificare tutte le opzioni in ordine crescente in base allo strike price. Per questo esempio, K0 = 900 per entrambe le scadenze. Sono selezionate le opzioni call che hanno strike price maggiore di K0 e prezzo di offerta diverso da zero. Dopo aver riscontrato due call consecutive con prezzo di offerta pari a zero, non sono selezionate altre call. Successivamente, sono individuate put options che hanno strike price minore di K0 e un prezzo di offerta diverso da zero.

Dopo aver riscontrato due put consecutive con prezzo di offerta uguale a zero, non sono selezionate altre put. Successivamente sono ordinate le put e le call con strike price pari a K0. Infine è calcolata la media dei prezzi domanda-offerta quotati per ogni opzione Da notare che due opzioni sono selezionate a K0, mentre una sola opzione, put o call, è utilizzata per ogni altro strike price. Questo per centrare le opzioni intorno a K0. In modo da evitare un duplice conteggio, comunque, i prezzi put e call a K0 sono considerati come media in modo da ottenere un singolo valore. Il prezzo usato per lo strike a 900 nel near-term è pertanto (18,41 + 17,98)/2 = 19,19, e il prezzo usato per il next-term è (31,40 + 30,17)/2 = 30,78.

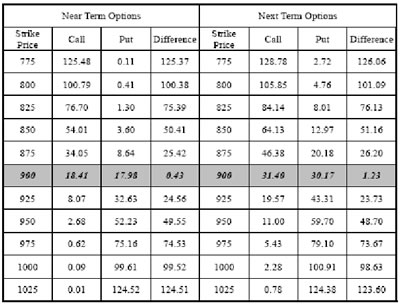

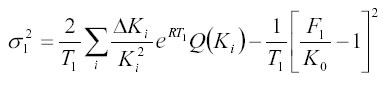

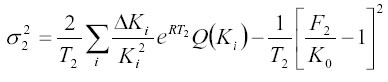

Passo 2 – Calcolo della volatilità per entrambe le opzioni near e next Applicando la formula per calcolare il nuovo VIX con le opzioni near and next con tempo di estinzione pari rispettivamente a T1 e T2, produrrà:

e

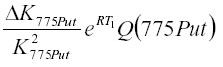

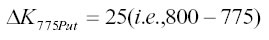

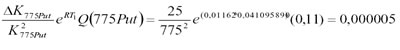

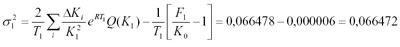

Il nuovo VIX è un amalgama delle informazioni riflesse nei prezzi di tutte le opzioni utilizzate. La contribuzione di una singola opzione per la valorizzazione del nuovo VIX è proporzionale al prezzo di quella opzione ed inversamente proporzionale allo strike price della stessa. Per esempio il contributo della near term 775 Put è dato dalla seguente formula:

Generalmente i

è la metà della distanza tra lo strike sugli altri lati di i

, ma ai margini superiori ed inferiori di qualunque serie data di opzioni, i

è semplicemente la differenza tra i

e l’adiacente strike price. In questo caso, 775 è il più basso strike

nella serie di opzioni near term e 800 risulta essere lo strike adiacente. Pertanto

e l’adiacente strike price. In questo caso, 775 è il più basso strike

nella serie di opzioni near term e 800 risulta essere lo strike adiacente. Pertanto

e

Un simile calcolo è effettuato per ogni opzione. I valori risultanti per le opzioni near term sono pertanto sommate e moltiplicate per 2/T1. Similmente, i valori risultanti per le opzioni next-term sono sommate e moltiplicate per 2/T2. La tabella sottostante riassume i risultati per ogni serie di opzioni.

Figura 4: Contribution by strike

Fonte: CBOE Proprietary Information (2009)

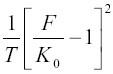

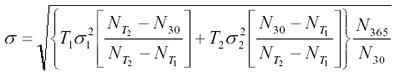

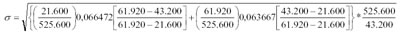

Successivamente, è sviluppato il calcolo

per il near term (T1) e il next term (T2)

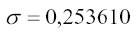

Infine è possibile calcolare

Passo 3 – Sono interpolate

per ottenere un singolo valore con durata costante di 30 giorni alla scadenza. Infine è calcolata la radice quadrata di quel valore e che sarà moltiplicato per 100 per ottenere il VIX

numero di minuti alla scadenza per le opzioni near term (21.600)

numero di minuti alla scadenza per le opzioni near term (21.600)

Successivo: 1.5.3 Il "Nuovo" e il "vecchio" VIX: le differenze

Sommario: Index